苔藓、电磁阀与尊严:小微奋斗史

发布日期: 2024-05-28 | 作者:安博APP官网下载地址

据工业与信息化部披露的有关数据,2022年,我国平均每天新设企业2.38万户,中小微公司数已超越5200万户,规模以上工业中小企业营收超过了80万亿元[

全世界20000多种苔藓,被人们熟知的寥寥无几。除了作为景观,它们背后也藏着巨大的应用空间。比如小小的尖叶匐灯藓,有强大的空气净化能力,能做成生物质的空气净化器。分布广泛的泥炭藓,因其超强的固碳能力,已经成了低碳社会的“新宠”。温从发算过,国内与苔藓直接相关的产业,每年市场规模大约10亿元,过去一年,他靠种苔藓把企业产值做到2600万元,能算得上是业内领跑。可一旦算上科研项目和市场运营的投入,“赚到手的钱一下子就不见了”。

他的企业创立十几年,是国内流体电磁阀和传感器领域的“隐形冠军”,每年销售额近2亿元。“可市场慢慢的变快,以前技术五年一迭代,现在两年一迭代。”“资金技术跟不上的,随时下车。”

千里之外的重庆,陈佐坤85岁。他一手创办的企业,已走进第26个年头。员工大半是别处求职屡屡碰壁的残疾人,他们的生活和未来,都与陈佐坤的经营紧紧捆绑。这个老工程师清楚,只要企业在,员工才活得硬气、有尊严。

财富、梦想、尊严的背后,是一部中小微企业的奋斗史,亦是普惠金融的时代大课题。

曾几何时,人们开始用“56789”来描述我国的中小企业——它们草莽出身,构筑起中国经济庞大的底盘,贡献50%的税收、60%以上的国内生产总值、70%以上的技术创新、80%以上的城镇劳动就业,90%以上的公司数……可工业与信息化部的多个方面数据显示,它们的平均寿命,却不足3年,多数不同程度面临的问题。

2005年,在国有大银行干了十多年的李越,抱着强烈的好奇,跳槽到了刚成立一年的浙商银行。彼时,国有银行尚没有小微企业贷款业务,而浙商银行已瞄准这一方向,走在前面,“我就想知道,浙商银行能把这个事情干成什么样”。

如何解决小微企业资金问题?如何高效创新做好金融普惠?这是一场漫长的探索。

2003年,经济学家钟朋荣用“小狗经济”来描述彼时浙江各地快速的提升的中小微企业和它们构成的产业集群。“三条小狗能吃掉一匹大斑马。”他写道,“小狗”既保留了中小微企业的灵活高效,也能通过区域范围内的市场化协作关系构成合力。

李越回忆,当时大银行很少做小企业融资服务。“业内一致认为,做公司业务是‘吃肉’,做小企业是啃硬骨头。服务后者不仅工作量没减少,且利润薄、风控难度大。”绝大多数小企业缺少资产做抵押,财务报表也很不规范。“这一来二去,小企业也就断了找银行借钱的念想,大都靠民间借贷,一分利两分利,还款压力大。”

2006年6月,浙商银行城西支行开门迎客。才成立一年就开出全国首家服务小企业的“专营支行”,李越对它的潜力非常好奇,“这也是我跳槽到浙商银行的原因”。与之前几乎所有银行不同,它只针对小微公司进行服务,体量“超标”的“大客户”,反而被“拒之门外”。

李越觉得,当时浙商银行看似“不走寻常路”,其实对市场需求看得“准”:浙江民营经济发达,中小企业众多,可贷款需求在500万元以下的小企业,却很难获得大行服务。“当时浙商银行作为一家全国性股份制商业银行,发展的策略中明确地把小微信贷业务作为主体业务板块。”

“我们城西支行一开业,专对于资金需求500万元以下的小企业敞开大门。当时我们授信的,基本都是需求在140万-150万元的小微企业。”李越说。

回头看,城西支行成了浙商银行小微金融首片“试验田”,而李越那批支行老员工,成了小微服务“探路兵”。

现任浙商银行小微合作中心主管杨春光,仍能记得2009年6月行里宣布推出“一日贷”时市场热烈的反响,当年他也参与了这款产品的设计。

“当时打出的口号是‘让贷款像存款一样方便’。只要公司可以提供的资料齐全,我们当天就能够实现审批并放款。”杨春光说,“一日贷”在业内率先实现“当天受理,当天审批,当天放款”。“要高效审批,银行内部就要打破业务审批流程上的坛坛罐罐,单户授信500万元以下的,都放权给我们支行自己做主。”李越说,这一效率当时倒逼了一大批同行的跟进。

同样“引爆”市场的,还有“小企业三年贷”,创新点也来自中小企业的切肤之痛。

“当时企业到银行贷款,都是一年一转,没有‘中长期贷款’的概念,所以到了还款期,小微企业到处借钱还贷,重新办理,手续还很麻烦,说白了,他们的用款需求,一年不够!”杨春光说,“三年贷”主打“手续办一次,贷款用三年”,企业只要办理一次手续,按月还利息,到期后把本金一次性还上即可,“所以这样的产品一推就火了,后来我们还出了五年贷、十年贷”。顶峰时,城西支行1/3的贷款业务都是“三年贷”。

直击痛点的创新,让杭州城西支行成了市场明星,而“小企业专营支行”这一模式,也被浙商银行迅速推广推向全国,2008年后,成都、上海、天津纷纷出现专营支行的身影。

2010年前后,国内中小企业进入了黄金十年。飞速扩大的国际贸易,日臻完善的产业链条,日新月异的IT技术,都在为“中国制造”注入新动力。“市场扩张、产业升级”“不追上时代的车,就要被时代‘踢下车’”却是当时非公有制企业的普遍心态——资金,是小微企业的命门,在那时,更成为他们的阿喀琉斯之踵。

许多小微企业试着叩开银行的门,浙商银行则选择主动深入市场寻找小微客户,用他们的话讲是“做小,做近,做主动”。

2009年,杭州市湘君电子有限公司的负责人向前面临着一个困局。彼时他租着别人的厂房,一是希望能自建厂房,二是想“用机器换人”产能升级。但算来算去,手上的钱不够。

缺钱,很多次阻止了向前“向前奔跑”,也给他带来了数不清的辛酸烦恼。“租厂房,每次搬迁的苦,或许只有和我一样的小微企业主才能体会。”“从湖南到杭州,我没人脉没资金,够不上与大银行合作的条件和门槛,但是我也渴望发展啊!”

转折出现在那年秋天,“厂门口停下一辆小车,下来两个小年轻,说是附近浙商银行的,画面就像电影一样。”向前回忆,对方听他讲完情况,回头就理出一套方案来,“这是我第一次被银行主动找”。

向前只记得当时自己去网点开了一个户,剩下的贷前调查、手续办理都是浙商银行的小年轻上门,一个月后500万贷款批下来了,建厂房的钱凑足了。“这是我第一次从银行借到钱,我有创业根据地了!”向前说,后续他又从浙商银行获得了一笔流贷,设备升级的资金有了,人力成本较原来节约一半,“小作坊”也一点点变成了高新技术企业。“当时如果没走出这一步,我就没有今天。”

雨后春笋般的小微金融创新产品背后,是传统银行体系应对时代变化的探索——新的市场,新的客户,新的任务,都在呼唤新的机制和理念。

2014年,浙商银行率先在业内系统性建立小企业业务尽职免责制度,让基层银行员工面对小微企业时“敢贷、愿贷”,“不抽贷、不断贷”。

这是一家银行的实践,也是社会经济发展的大趋势。2016年1月,国务院正式颁布《推进普惠金融发展规划(2016—2020年)》,把普惠金融列入国家发展战略。

这一年,浙商银行在全国的小企业专营机构数量达到了100家。“点易贷”上线,业内率先实现企业贷款线上申请、审核、签约、提还款。

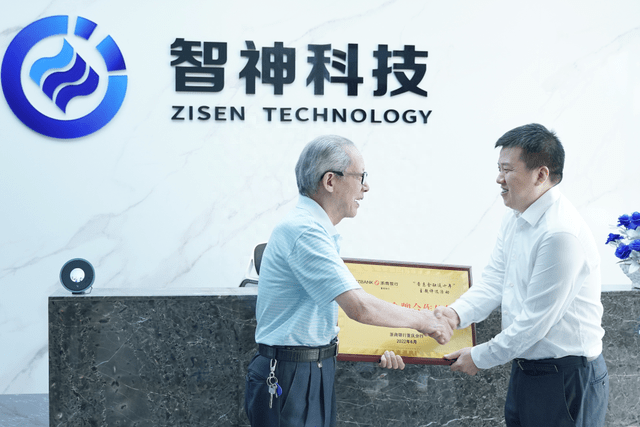

上世纪90年代末,这位退休老工程师押上一家老小全部积蓄——50万元,招收了一批残疾人、下岗工人作为员工,创立了重庆智神科技有限公司(下称“智神”),研发生产燃气具智能检测设备。智神创办20周年之际,陈佐坤总结了自己的两项“成就”:第一,20年从未拖欠过员工一分钱工资,第二,20年从没向银行借过一分钱,前者是骄傲,后者却是无奈,因为“企业小,没抵押物,没有银行愿意贷。”

“没有银行愿意贷”这一“魔咒”在2018年5月被打破——浙商银行为智神发放618万元厂房按揭款,企业转型升级终于迈出一步。2020年,智神与海尔电器签了新的订单,急需补充流动资金扩大生产。浙商银行再次为他们办理续贷增额手续,增加300余万元流动资金。

“厂房贷”产品的负责人边旭坦言,当时的“厂房贷”,几乎是同业没有干过的“新赛道”,针对园区标准厂房开展小微企业按揭贷款业务——企业买厂房,可以像老百姓买商品房那样,低首付、做按揭。后续还提供周转贷、信用贷、置换贷等一揽子服务。而依照老做法,企业只能先向银行提供抵押物获得贷款。

“要是能早几年融到钱,就更好了。因为缺钱错过太多机会了。”回忆起被资金“卡脖子”的日子,陈佐坤老人仍是意难平。

截至目前,浙商银行“厂房贷”已累计开发小微园区项目超1500个,总投放超800亿元。

一家银行持续17年的普惠金融探索之路,也是金融行业历史任务与自我意义的探索之路。世界公益经济合作组织主席车夫曾概括,“中国的金融背后就是善意金融,就是人民利益最大化的金融”。而浙商银行也逐渐构筑起了“善本金融”的价值体系,迈向从更广泛的社会价值维度衡量的价值时代。

2018年至今,浙商银行的普惠型小微贷款余额占各项贷款比例持续位居全国性银行首位。

如今,他们的小企业客户经理队伍已经壮大到2000多人,95%以上专注服务小微。“这是我们区别于同业的地方。”小企业信用贷款中心总经理龚国强说,这些客户经理就像深入小微经济的神经元,随时感知市场的需求。当然,他也感受到了行业“内卷”的强烈气息,“好的做法,同业纷纷跟进,竞争确实慢慢的变大了。对公司来说,市面上普惠金融理财产品更丰富了”。

数字化改革时代来临,也为金融业提供了新的工具。更全面的企业信息,更细的数据颗粒度,都有助于银行对企业的评估。“走出单纯以抵质押物多少对客户进行评判的瓶颈,以‘向善’为重要标准对客户进行多维度评判”,成为一种新思路——

“客户有劳动能力,从事真正的经营,有强烈的还款意愿,且没有不良的征信,就能给他提供对应的金融服务。”龚国强说,银行还可以与地方政府机构合作,或基于大企业供应链,对小微企业展开无抵押金融服务,“这样就能触达、帮助一些非常非常小的个体工商户”。

比如“数智共富贷”,即是融入浙江省省委省政府共富示范区建设工作大局背景,推出并助力当地山区26县产业高质量发展,强调以“大数据”挖掘“小信用”、以“数据跑”替代“客户跑”,做到不一样的地区、不同品类定制不同的免抵押普惠贷款产品。

比如“人才贷”,温从发和他的丽水润生苔藓科技有限公司(下称“润生”),凭借两项专利,从浙商银行获得495万元信用贷款。

今年8月16日,浙商银行推出“数易贷”,结合多维数据综合评价小微工商户信用,发放线上纯信用贷款。

在杭州,向前早在14年前很多小工厂都不讲究五险一金的时候,就“一个不落地都给员工交上”。

在重庆,陈佐坤和陈强父子从始至终坚持着为残疾人提供工作岗位,积极布局银发产业,助力社会实现老有所养。陈强感受到,金融正在赋能他们这样的小企业,去发展壮大,负担起更大的社会责任。

在丽水,温从发的润生苔藓规模化栽培,为当地带去了一条完整的苔藓产业链,以景宁畲族自治区毛垟乡毛垟村为例,短短几年,当地已形成完整的苔藓产业链,村集体收入实现零到百万的突破。而苔藓人工栽培的普及,也在有效遏制野外私自挖掘对生态的破坏。

向前和陈强都曾提到,浙商银行在疫情中主动为他们调低了贷款利息,“让人感觉很温暖也很有信心”。那几年,许多企业账上都收到了浙商银行返还的利息,并得到了一揽子纾困举措的帮助。

龚国强觉得,以金融服务海量的中小微企业,为中国经济的腾飞扎下了坚实的底盘。而帮助这一些企业和他们背后的人,本身就是时代的“善”。

据工业与信息化部披露的有关数据,2022年,我国平均每天新设企业2.38万户,中小微公司数已超越5200万户,规模以上工业中小企业营收超过了80万亿元。截至2023年6月,浙商银行普惠型小微企业贷款余额已经突破了3000亿元。17年累计推出了近80款小微贷款产品,服务全国近60万户小微企业,带动500万人就业。

回顾浙商银行与民营小微共生共荣17年,或许,“善”的基因从那时刻起,就已注入浙商银行普惠小微事业中。

李越说,自己最大的职业乐趣,是看着亲手服务过的中小微“一天天长大”,“看他们活好,看他们上市,你会觉得,很值”。